Depot oder Versicherung?

Dass Du dein Vermögen langfristig am besten in Aktien / Aktienfonds investieren solltest, ist mittlerweile bekannt (Trotzdem können wir unseren Kunden auch in heutiger Zeit noch eine sichere / garantierte Anlage mit einer – für heutige Verhältnisse – sehr guten Verzinsung anbieten)

Jedoch gibt es mittlerweile zwei Möglichkeiten, wie Du dein Vermögen verwalten kannst:

1. Anlage Investment Depot klassisch

2. Anlage Depot im Versicherungsmantel

Die meisten Anleger haben lediglich das Investment Depot auf dem Schirm, wenn es darum geht, ihr Vermögen in (Aktien-) Fonds anzulegen. Im Regelfall hast du dein Depot bei der Bank deines Vertrauens bzw. über deines Versicherungsvertreters abgeschlossen. Warum es manchmal durchaus Sinn machen kann, ein Depot im Versicherungsmantel dem klassischen Investment Depot vorzuziehen, erfährst jetzt im Anschluss.

Unterschiede Depot / Versicherung beim Einmalbeitrag

Doch wieso sollte man es überhaupt in Erwägung ziehen, sein Geld in eine Versicherung zu packen? Diese produziert doch deutlich mehr Kosten als ein klassisches Depot? Vor allem variieren die Kosten in den Produkten extrem von Anbieter zu Anbieter! In diesem Artikel gehe ich nicht auf die Unterschiede der von der Hausbank oder des Vermittlers angebotenen aktiv gemanagten Fonds bzw. Versicherungen ein, sondern möchte mich nur auf die von mir als unabhängigen Finanzberater transparenten Lösungen konzentrieren!

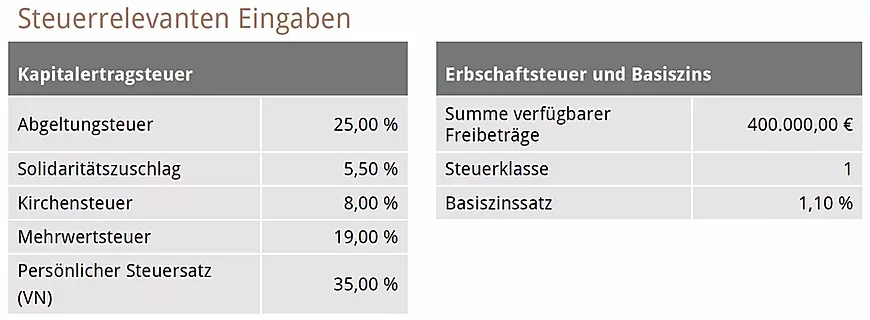

Ausgangslage ist ein Musterkunde – 50 Jahre alt. Er möchte gerne 100.000 EUR investieren. Da seine Risikobereitschaft sehr hoch ist, soll der Betrag zu 100% in Aktienfonds investiert werden.

Deshalb biete ich ihm zunächst ein 100% ETF Aktienportfolio (mit verschiedenen Einzeltiteln) als konventionelles Depot an. Es wird eine durchschnittliche Wertentwicklung von 6% p.a. (4% aus Kursgewinnen und 2% aus Dividenden) angenommen. Da sein Risikoprofil immer überwacht und beibehalten werden muss, werden im Schnitt jährlich 10% des Guthabens wieder auf die ursprüngliche Ausgangslage (Allokation) umgeschichtet – dieses Vorgehen nennt man auch Rebalancing.

Als Alternative bekommt er auch genau dieses ETF Portfolio – aber dieses Mal im Versicherungsmantel, das heißt das Geld wird in eine spezielle Rentenversicherung eingezahlt, die wie ein ganz normales Depot funktioniert!

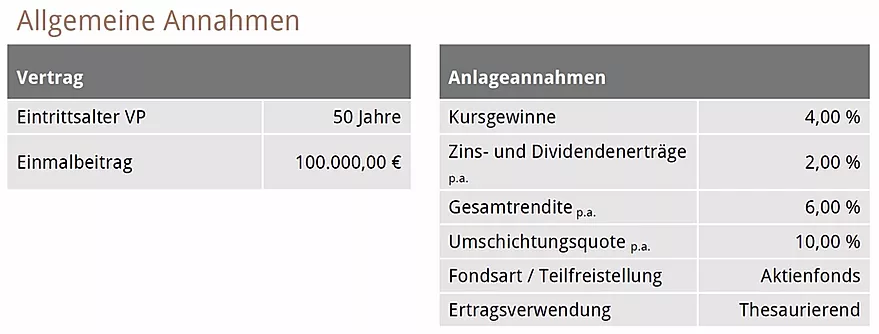

Wertentwicklung Fondsvermögen Depot vs. Versicherung

Aus der Tabelle lässt sich schön herauslesen, wie sich die Vermögen beider Anlageformen entwickeln. In den ersten Jahren performt das normale Depot noch besser, da einerseits noch nicht viel Abgeltungssteuer anfällt und der Versicherungsmantel natürlich erstmal geringe laufende Kosten verursacht! Jedoch ist bereits nach 5 Jahren ein kleiner Mehrertrag gegenüber dem klassischen Depot zu verzeichnen. Je länger das Vermögen gehalten wird, desto größer wird die Differenz zwischen Depot und der Versicherungslösung!

Das liegt daran, dass die laufenden Erträge nicht jährlich zu versteuern sind. Das heißt, alle Erträge werden im darauffolgenden Jahr wieder voll angelegt, während im Depot die jährliche Abgeltungssteuer zu tragen ist.

Auch bei Fondswechseln (Shifts) sind die Erträge steuerfrei, während beim Depot die volle Abgeltungssteuer fällig werden würde!

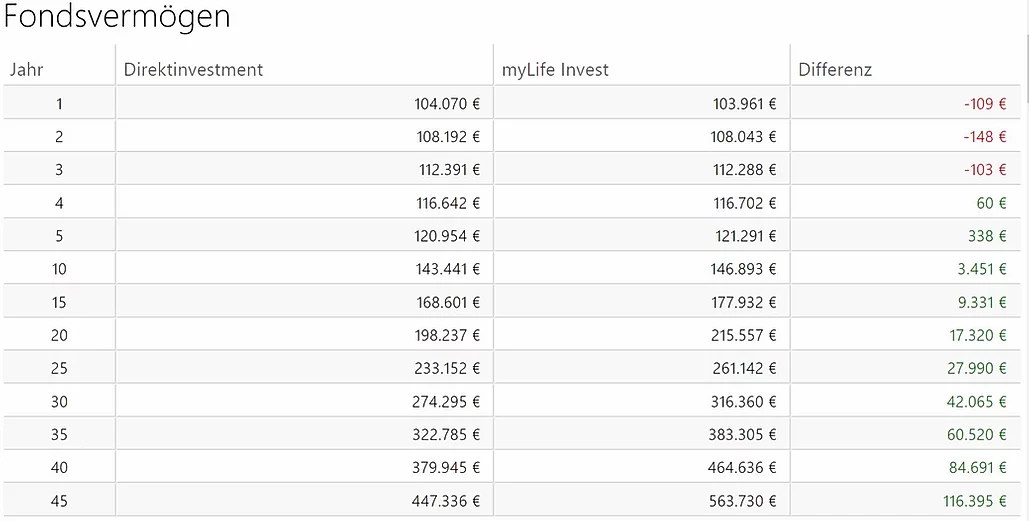

Auflösung Fondsvermögen

Hier sieht die Sache zunächst etwas anders aus. In den ersten 10 Jahren wird die Differenz zwischen Depot und Versicherungslösung immer größer – jedoch zu Gunsten des klassischen Depots! Erst nach 15 Jahren wäre die Auszahlung des Versicherungs-Depots höher.

Dies liegt an gewissen Steuerbegünstigen! Läuft der Versicherungsvertrag mindestens 12 Jahre und ist der Versicherungsnehmer mindestens 62 Jahre alt, müssen nur 50% der Erträge versteuert werden – anders herum gesagt: 50% der Erträge sind dann steuerfrei (Halbeinkünfteverfahren)! Dies hat zur Folge, dass dann die Versicherung auf einen Schlag wieder besser performt als das Investment Depot – nach allen Kosten sowie Steuer.

Diese Ansicht – besonders die in den ersten Jahren – hat in der Praxis jedoch nicht so eine große Relevanz, denn diese Darstellung würde nur dann zutreffen, wenn der Kunde wirklich das komplette Depot kündigen würde! In der Praxis entnehmen Kunden höchsten einen Teilbeitrag, wenn z.B. Anschaffungen getätigt werden sollen. Der Rest des Guthabens bleibt aber unverändert fortbestehen. In diesem Fall muss der Kunde natürlich auch nur den Teil versteuern, den er entnommen hat. In vielen Fällen reicht hier oft dann auch ein Freistellungsauftrag (801 EUR bei Alleinstehenden / 1.602 EUR bei Eheleuten), mit dem es dann zu keiner Versteuerung kommt!

Todesfall Fondsvermögen

Jetzt wird es richtig spannend! Während das Depot im Versicherungsmantel das klassische Investment Depot sowieso schon nach wenigen Jahren überholt, kann dieses bei Tod des Versicherungsnehmers erst recht seine steuerlichen Besonderheiten ausspielen!

Bereits nach dem ersten Jahr würden die Erben mehr Todesfallleistung erhalten als aus dem Investment Depot! Doch warum ist das so?

Das liegt in der steuerlichen Besonderheit des Versicherungsmantels. Beim Depot müssen beim Tod des Depotinhabers alle Gewinne (Kurs- und Dividendengewinne) versteuert werden. Dies hat zur Auswirkung, dass für die Erben eine große Steuerlast anfällt – egal ob sie das Depot weiterführen möchten oder nicht! Wenn sie es fortführen möchten fällt die Steuer zwar zunächst nicht an, wird steuerlich jedoch gemerkt und fällt dann spätestens bei Auflösung an!

Anders sieht es bei der Leistung aus dem Versicherungsvertrag aus. Die Todesfallleistung (= aktueller Gegenwert des Depots) ist steuerfrei! Das bedeutet, dass alle Erträge (Kurs- und Dividenengewinne) von den Erben nicht versteuert werden müssen!

Sollte der VN beipielsweise mit 70 Jahren versterben, würden die Erben rund 30.000 EUR netto mehr ausgezahlt bekommen – mit 80 Jahren bzw. nach 30 Jahren sind es bereits rund 55.000 EUR mehr!

WICHTIG: Die Todesfallleistung einer Versicherung fällt nicht in den Nachlass, sondern wird per Bezugsberechtigung verfügt. Der Bezugsberechtigte erhält sofort nach Legitimation die Auszahlungssumme – ohne Erbschein! Die gesetzlichen Erben haben keinen Anspruch auf diesen Teil des Vermögens!

Besonderheiten

Auf dem Papier ist dieser Vertrag noch immer eine Rentenversicherung, in der Praxis funktioniert er aber wie ein klassisches Depot! Zusammenfassend noch einmal die wichtigsten Fakten:

- es gibt keine feste Laufzeit

- täglich kündbar wie dein Depot

- Auswahl aus über 4.000 Fonds

- Kickbacks / Rückvergütungen der Fonds werden zu 100% dem Kunden gutgeschrieben

- keine laufende Steuerpflicht

- 50% steuerfrei ab 12 Jahren Laufzeit und Alter 62

- Zuzahlungen kostenfrei möglich

- bestehendes Depot kann sofort übertragend werden

- keinerlei Stornogebühren bei vorzeitiger Kündigung o.ä.

Fazit

Obwohl der Versicherungsmantel laufende Gebühren verursacht, generiert dieser trotzdem für den Versicherungsnehmer und vor allem für die Erben mehr Vermögen.

Besonders eignet sich diese Lösung für die Kunden, die ihr Vermögen weiterhin frei verwalten möchten und dieses im Fall der Fälle steuerfrei an ihre Hinterbliebenen vererben möchten. Des Weiteren kann der VN das Vermögen außerhalb des Nachlasses vererben, was für viele ein wichtiger Punkt sein wird.

Spätestens nach 12 Jahren – und wenn der Kunde mindestens 62 Jahre alt ist – rentiert sich die Versicherungslösung. Das heißt:

Möchtest du dein Vermögen dauerhaft und längerfristig verwalten, hast du mit dem Depot im Versicherungsmantel deutliche Mehrwerte gegenüber dem klassischen Investment Depot!