Die wohl beste und flexibelste

Altersvorsorge und Geldanlage!

Gleich vorweg: Dies ist kein „Allheilmittel“, jedoch in den meisten Fällen die wirklich sinnvollste Lösung. Es sollte aber immer eine individuelle Prüfung erfolgen!

Du hast dich schon mit dem Gedanken auseinandergesetzt, eine private Altersvorsorge neben deiner gesetzlichen Rente zu besparen? Das ist schon der erste Schritt in die richtige Richtung!

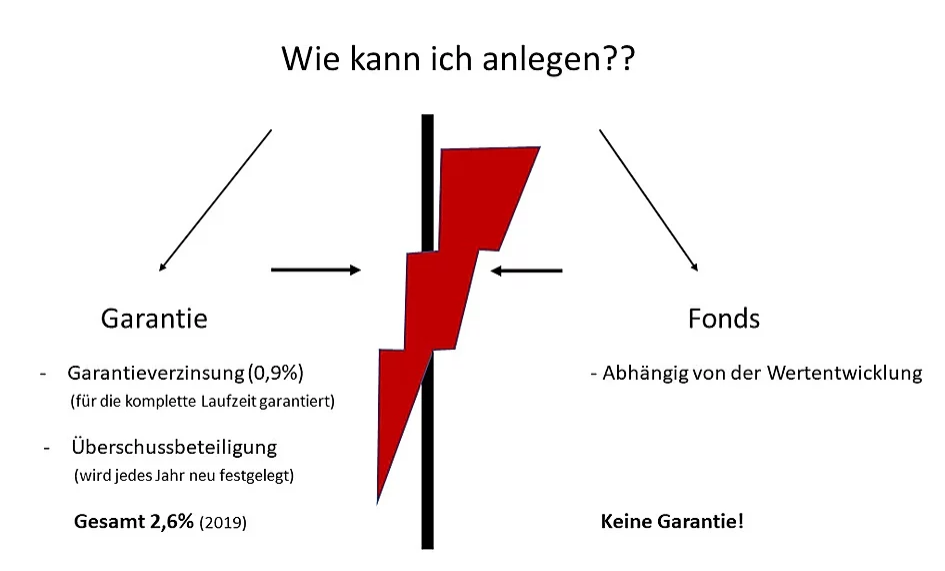

Jetzt musst du dich aber noch entscheiden – unabhängig von Riester, Rürup, betriebliche Altersvorsorge und Co. – wie du deinen monatlichen Sparbeitrag anlegen willst. Du hast genau 2 Möglichkeiten: Du musst dich entscheiden ob der Betrag klassisch – also festverzinslich – angespart werden soll oder fondsgebunden – also in den Markt bzw. Aktien investiert – und zwar für die nächsten 12 / 15 / 20 / 30 / 40+ Jahre!

Was ist da jetzt besser? Ziemlich schwierig oder? Schauen wir uns zunächst die historische Entwicklung an.

Historische Entwicklung Garantie

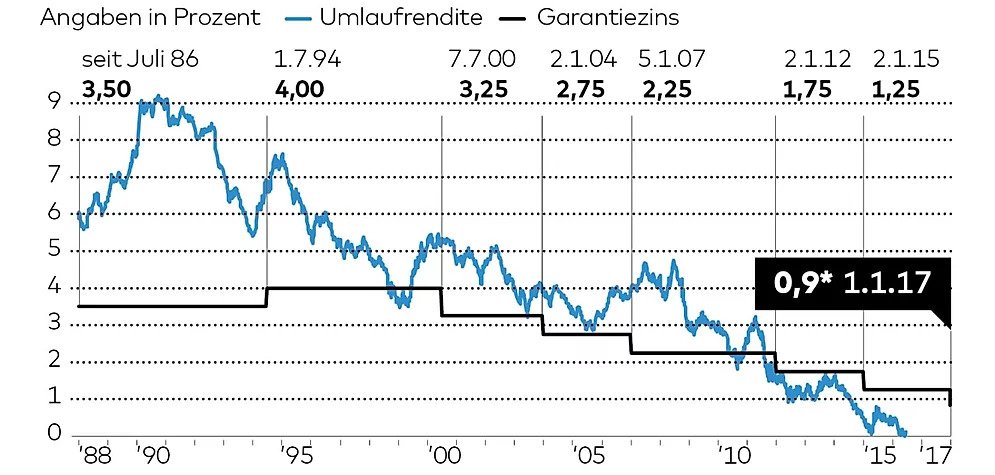

Wir Verbraucher wurden jahrzehntelang so erzogen, dass wir unser Vermögen bzw. unsere Sparbeiträge immer klassisch / festverzinslich anlegen sollten – egal ob bei der Bank oder Versicherung. Das klappte bis vor ein paar Jahren auch noch ziemlich gut. In den 90ern war die Umlaufrendite im Vergleich zu heute traumhaft hoch. Du konntest dein Geld bei der Bank für mehrere Jahre fest anlegen und hast einen Zins von 6-9% p.a. erhalten. Selbst auf dem Girokonto oder dem Tagesgeldkonto gab es noch richtig gute Zinsen.

Seit Anfang der 90er ging die Umlaufrendite jedoch stetig nach unten. Diese Entwicklung nahm vor allem seit der Bankenkrise 2007/2008 rasant seinen Lauf. Mittlerweile bekommst du bei der Bank – selbst für Festgelder keinen nennenswerten Zins mehr!

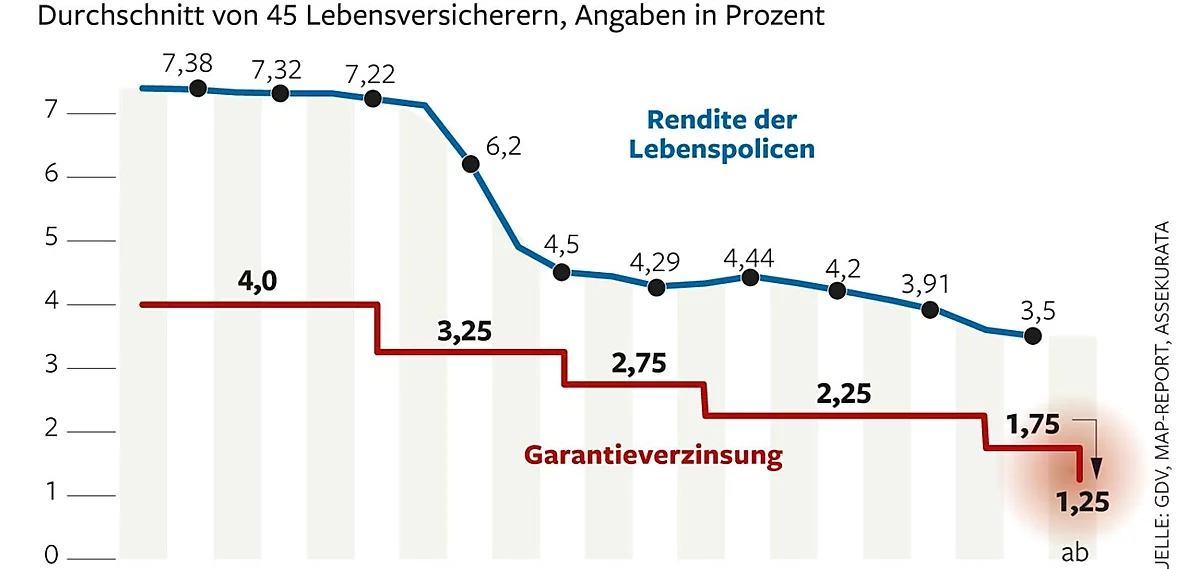

Ähnlich erging es während diesen Zeitraums auch den Lebensversicherungen. Wenn du als Kunde Ende der 90er noch eine Lebensversicherung mit einer Garantieverzinsung von 4% p.a. abschließen konntest, sind es heute in 2019 nur noch 0,9% p.a. garantiert – und das vor Kosten!

Die laufende Verzinsung hat sich ähnlich drastisch entwickelt. Während in den 90ern die Lebensversicherungen durchschnittlich mit über 7% p.a. verzinst wurden, sind es heute im Schnitt nur noch 2,5% p.a. – wohlgemerkt vor allen Kosten / diese werden vorher von deinem Sparbeitrag abgezogen.

Die Lebens- oder Rentenversicherungen rentieren sich zwar immer noch mehr als ein Bankkonto, jedoch entspricht auch hier die Rendite max. die der Inflation!

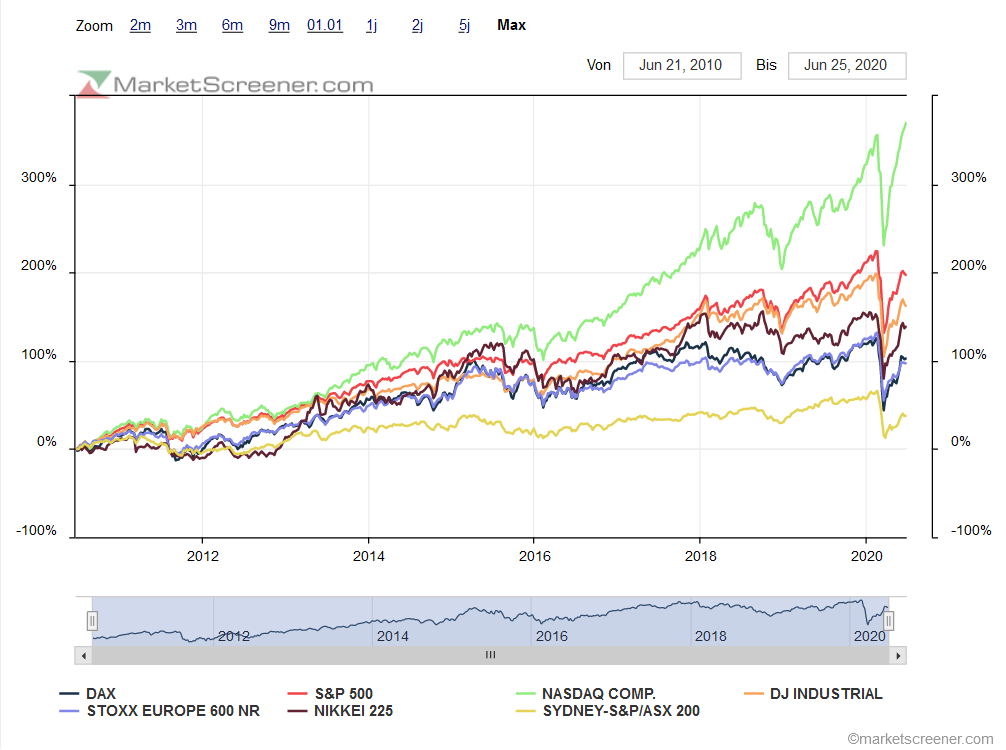

Historische Entwicklung Aktien

In den letzten 20-30 Jahren haben Aktienportfolios – je nach Risikostruktur – jährliche Renditen zwischen 5% und 10% erzielt. Dies ist im Schnitt natürlich erstmal besser als die Garantien der Banken und Versicherungen, jedoch schwanken die Kurse zum Teil auch temporär etwas stärker.

Zusammenfassend lässt sich also sagen:

Aktien entwickeln sich auf längere Sicht deutlich besser als garantierte Anlagen!

Du musst dich für die nächsten 10 / 20 / 30 / 40+ Jahre entscheiden!

Diesen Satz habe ich bereits ganz oben erwähnt. Wenn du in eine Rentenversicherung sparst, musst du dich eigentlich zu Beginn entscheiden, in welchen der beiden „Töpfe“ du dein Geld sparen willst – und zwar gebunden für die gesamte Laufzeit deines Vertrages – Änderungen sind während der Laufzeit nicht mehr möglich!

Jetzt könntest du sagen: „Naja, dann spare ich halt in Aktien, diese laufen auf Dauer eh besser als klassische Verträge mit Garantien!“ Das ist auch meine Argumentation heutzutage.

Doch was ist, wenn sich die Zinslage in 15 / 20 / 30 Jahren wieder ändert? Was ist, wenn es wieder 5%+ p.a. garantiert gibt? Dieses Szenario ist zwar nicht sehr wahrscheinlich für die nächste Zeit, jedoch hat keiner von uns eine Glaskugel, was irgendwann mal auf der Welt los sein wird!

Wenn du jetzt eine fondsgebundene Rentenversicherung abschließt und möchtest während der Laufzeit dein Guthaben wieder garantiert verzinsen lassen / umschichten geht das schlicht und ergreifend bei fast allen Anbietern nicht! Wenn du trotzdem dein Guthaben mal sichern möchtest, gibt es nur eine Möglichkeit: Du müsstes deinen bestehenden Vertrag auflösen und wieder einen neuen Vertrag abschließen – wieder verbunden mit neuen Abschlusskosten – das geht natürlich zu Lasten deines Vermögens.

Kontaktiere mich!

Willst du dich wirklich bei deiner Altersvorsorge dauerhaft binden?

Wäre es nicht viel angenehmer, wenn du jederzeit frei entscheiden könntest, wie du deine monatlichen Beiträge und dein Guthaben anlegen könntest? Wenn du dich nicht für die nächsten Jahrzehnte für eine der beiden Möglichkeiten verbindlich entscheiden müsstest?

Aktuell gibt es meines Wissens nach 3 Anbieter, die genau diese Anforderungen erfüllen. Die AachenMünchener, die Helvetia und die myLife Lebensversicherung. Leider hat sowohl die AachenMünchener Lebensversicherung als auch die Helvetia eine viel zu hohe Kostenstruktur, weshalb diese beiden leider nicht in Betracht kommen können. Für einen Beispieltarif habe ich bereits in einem weiteren Artikel eine ausführliche Analyse erstellt.

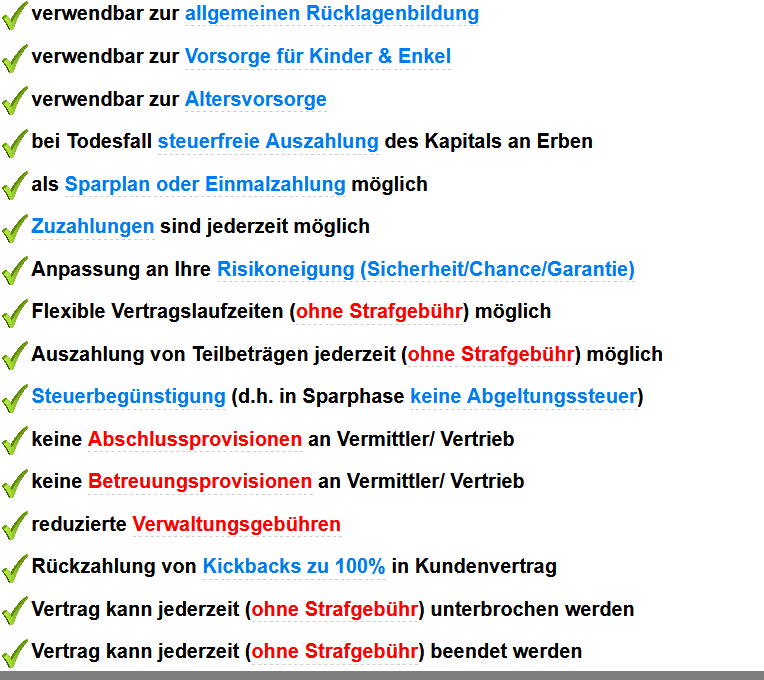

Deshalb bleibt aktuell nur der Tarif myLife aktiv als einzige vernünftigte Lösung zur Altersvorsorge, da hier außerdem die gesamte Kostenstruktur auf ein Minimum reduziert wurde und der Tarif damit zu einer der kostengünstigsten Rentenversicherungen am Markt zählt!

Wie funktioniert myLife aktiv?

Was macht den Tarif der myLife so besonders – im Vergleich zu den gängigen Lösungen am Markt von A wie Allianz bis Z wie Zurich?

1. von 100% klassisch bis 100% fondsgebunden ist alles möglich! Das bedeutet für dich, dass du dich heute bei Abschluss für die nächsten Jahrzehnte nicht mehr entscheiden musst, wie du dein Geld investieren sollst. Du kannst jederzeit die Aufteilung der laufenden Beiträge ändern, sowie das bereits angesparte Guthaben von den Fonds in die Garantie umschichten und umgekehrt.

2. der Tarif ist eine der kostengünstigsten Policen am Markt. Als Nettotarif sind hier keine internen Abschluss- und Vertriebskosten eingerechnet und die laufenden Verwaltungskosten sind auf ein Minimum reduziert. Wie sich diese im Vergleich zu anderen Anbietern auswirken erfährst du hier.

3. mit knapp 200 verschiedenen Fonds eine der größten Auswahl in einer Rentenversicherung. Der Großteil davon sind kostengünstige ETFs der bedeutendsten Anbieter z.B. iShares, Vanguard und vor allem auch Dimensional Fonds.

4. Du kannst – unabhängig wie der laufende Beitrag aufgeteilt ist – Zuzahlungen nach Belieben tätigen. Du kannst z.B. eine Zuzahlung zu 100% in die Garantie buchen während deine laufenden Beiträge zu 100% in die Fonds laufen.

5. In Ergänzung zu 4.: Du kannst jederzeit über dein Geld verfügen – ohne Stornogebühren oder Ähnliches. Du kannst in diesem Fall sogar auch nur über kürzere Zeiten dein Geld von deinem Bankkonto in diesem Vertrag „parken“, da es im Garantie-Topf noch eine deutliche bessere Verzinsung wie auf dem normalen Girokonto gibt.

Zusammengefasst lässt sich sagen, dass du mit dem von mir als unabhängigen Finanzberater empfohlenen Tarif der myLife während der gesamten Vertragslaufzeit hinsichtlich der Aufteilung der Anlage sowie der Verfügbarkeit uneingeschränkt flexibel bleibst und mit einer der günstigsten Kosten am Markt auch noch die höchste zu erwartende Ablaufleistung haben wirst.

WICHTIG: Kein anderer Finanzberater kann diesen Tarif hinsichtlich der Flexibilität und vor allem der Kostenbelastung noch optimieren!